Shoppen, reisen, spielen, fernsehen, lesen, Freundschaften pflegen: Es gibt kaum einen Freizeitbereich, den die technologische Revolution nicht rasant verändert. Immer mehr Menschen nutzen das Internet, neue Möglichkeiten der Freizeitgestaltung entstehen. Und auch abseits von Technologien verändern sich Freizeit- und Konsumverhalten. Mit dem Invesco Global Leisure Fonds können Anleger an diesem Trend teilhaben.

In Shops weltweit auswählen, rund um die Uhr einkaufen, bequem Preise vergleichen? Früher undenkbar – heute selbstverständlich. Zu den größten Positionen im Invesco Global Leisure Fonds gehören Online-Händler wie Amazon, Alibaba.

Auch die Computerspielindustrie erlebt ein starkes Wachstum. E-Sports, professionelles, in Wettkämpfen ausgeübtes Computerspielen, füllt ganze Hallen und könnte bald mehr Beachtung finden als Fußball? Früher undenkbar – heute weit verbreitet. Zu den größten Positionen im Fonds gehören u.a. Electronic Arts, Nintendo, Ubisoft, Activision.

Reisen und Events werden innerhalb der Freizeitgestaltung immer wichtiger. Die Reiseindustrie erlebt ein dynamisches Wachstum – insbesondere Kreuzfahrten: 2018 werden über 27 Millionen Passagiere erwartet, Tendenz weiter steigend. Das Investment, die Norwegian Cruise Line zählt zu den Marktführern und gilt als Innovator in der Weiterentwicklung des Kreuzfahrterlebnisses und bietet insbesondere von Miami aus Kreuzfahrten in die Karibik.

Auch Trends weg vom festen Fernseh-Programm hin zum individuellen Fernseherlebnis wird durch die Anlage in die Streaming-Plattform Netflix berücksichtigt, ebenso der Trend zum Do-it-Yourself Handwerkern durch Anlage in die US-Baumarktkette Home Depot. Der Trend Social-Media wird u.a durch Facebook abgedeckt zu denen auch Whatsapp und Instagram gehören.

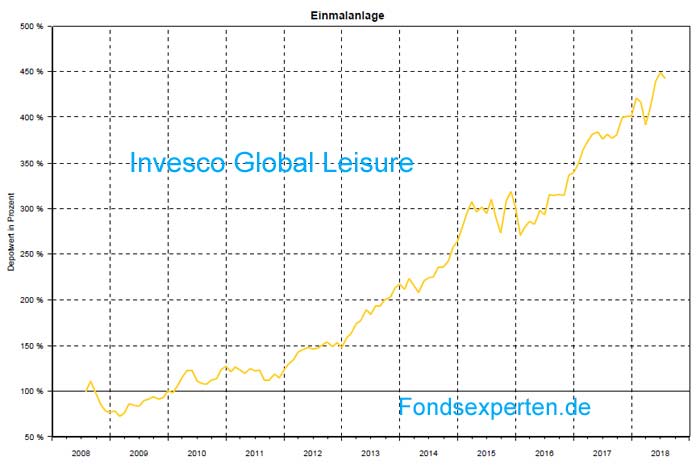

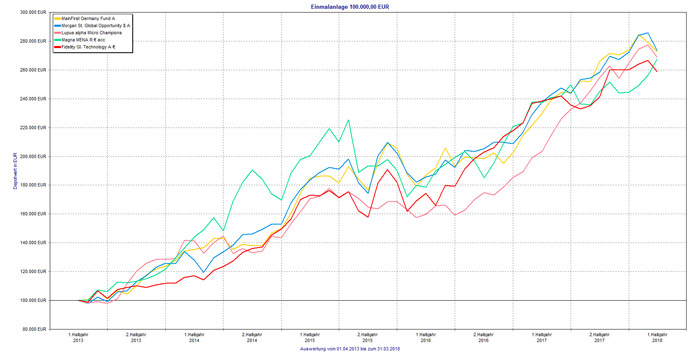

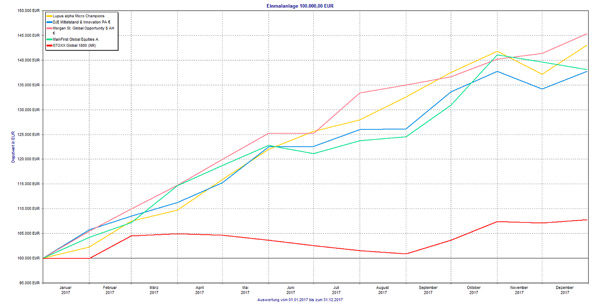

Den Fonds gibt es bereits seit 1994 und bringt inzwischen rd. 1,5Milliarden Fondsvolumen auf die Waage. Der Schwerpunkt liegt derzeit mit rd. 75% in den USA. In den vergangenen 10 Jahren gewann der Fonds 342,6% hinzu was einer jährlichen Rendite von 16,04% entspricht und gehört damit zu den besten weltweit anlegenden Fonds. Ein monatlicher Sparplan über 100,-Euro hätte es im gleichen Zeitraum auf ein Vermögen von 32648,-Euro bei einer Gesamteinzahlung von 12000,-Euro gebracht.

Das ist natürlich keine Garantie für die Zukunft, die Aussichten für freizeitorientierte Unternehmen sind aber auf jeden Fall gut. Morningstar bewertet den Fonds hervorragend mit fünf Sternen.

Vor einer Anlage in den Fonds bitte ausführlich über die Anlagerichtlinien, Chancen und Risiken des Fonds z.B. durch Studium des Verkaufsprospektes informieren und prüfen ob der Fonds für Sie geeignet ist.

(Quelle: FVBS, Invesco)

Eigentlich war es das Ziel, durch geeignete regulatorische Maßnahmen den Anlegerschutz zu stärken und die Finanzmärkte transparenter zu machen.

Eigentlich war es das Ziel, durch geeignete regulatorische Maßnahmen den Anlegerschutz zu stärken und die Finanzmärkte transparenter zu machen.