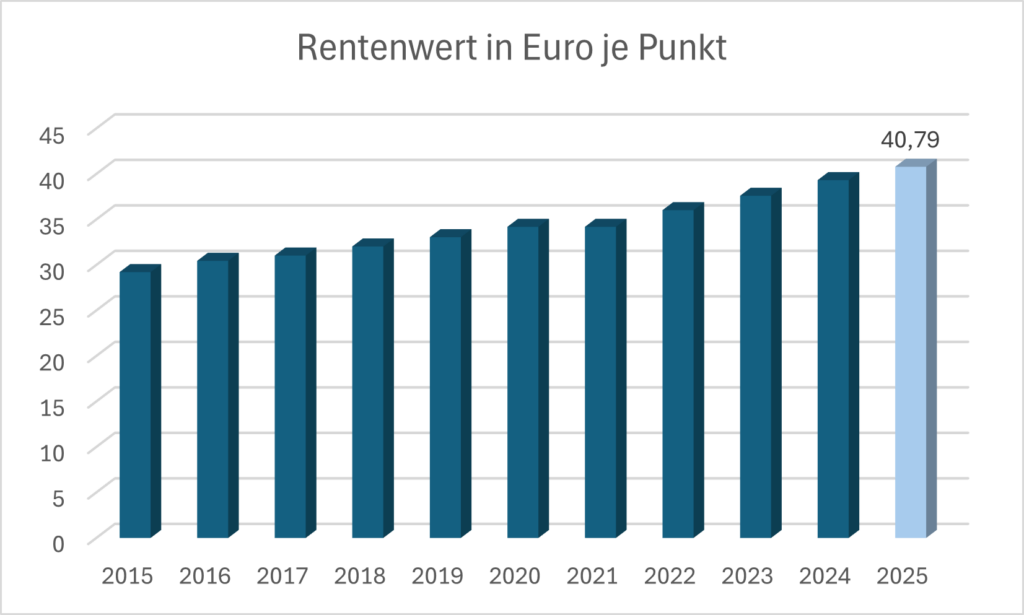

Rentner können sich freuen, zum 1. Juli steigen die Renten um 3,74% und damit etwas stärker als die offizielle Inflation.

Aber auch für Noch-Nicht-Rentner ist die Erhöhung relevant, der Wert eines Rentenpunktes steigt von 39,32 Euro auf 40,79 Euro. Der Rentenpunkt wird anhand der Lohnentwicklung ermittelt, für die Zukunft sind aber auch eine Ermittlung anhand der Inflationszahlen denkbar, Beides hat seine Vor- und Nachteile.

Wenn man seine Anzahl an Rentenpunktes kennt, kann man nun ganz leicht seine eigene Rente ermitteln, indem man die Punkte mit dem Rentenwert multipliziert.

Um einen Rentenpunkt zu erhalten, muss man das sogenannte Durchschnittsentgelt verdienen, dies liegt derzeit bei 50493,-Euro Jahresentgelt, im Vorjahr bei 45358,-Euro. Wer immer genau das Durchschnittsentgelt verdient hat und 45 Beitragsjahre vorweisen kann, d.h. der sogenannte Eckrentner, würde ab Juli 2025 1835,- Euro monatliche Rente erhalten, abzüglich der Kranken- und Pflegeversicherungsbeiträge die wegen des Anstiegs der Zusatzbeiträge zuletzt stark angestiegen waren.

Verdient man aktuell rund 40.000 Euro im Jahr, wären dies 0,8 Rentenpunkte, verdient man rund 60.000 Euro im Jahr wären es 1,2 Punkte. Für eine grobe Ermittlung des persönlichen Rentenanspruchs multipliziert man dies mit den geschätzten Arbeitsjahren, z.B. 40, addiert dazu noch je Kind 3 Punkte (nur bei einem Elternteil möglich). Bei 2 Kindern würde man 0,8 x 46 x 40,79 Euro rechnen, ergibt eine persönliche Rente in Höhe von 1501,-Euro monatlich, bzw. für Bsp. 2 eine Rente von 2252,-Euro. Für eine genaue Berechnung würde man das persönliche Entgelt ins Verhältnis zum Durchschnittsentgelt für jedes einzelne Beitragsjahr ermitteln, und noch diverse zu berücksichtigende Sachverhalte einbeziehen. Um abzuschätzen, ob man mit der gesetzlichen Rente auskommen würde, reicht erstmal die grobe Schätzung. Man verfügt über etwa ein Drittel weniger Einkommen, wenn man allein auf die gesetzliche Rente setzt.

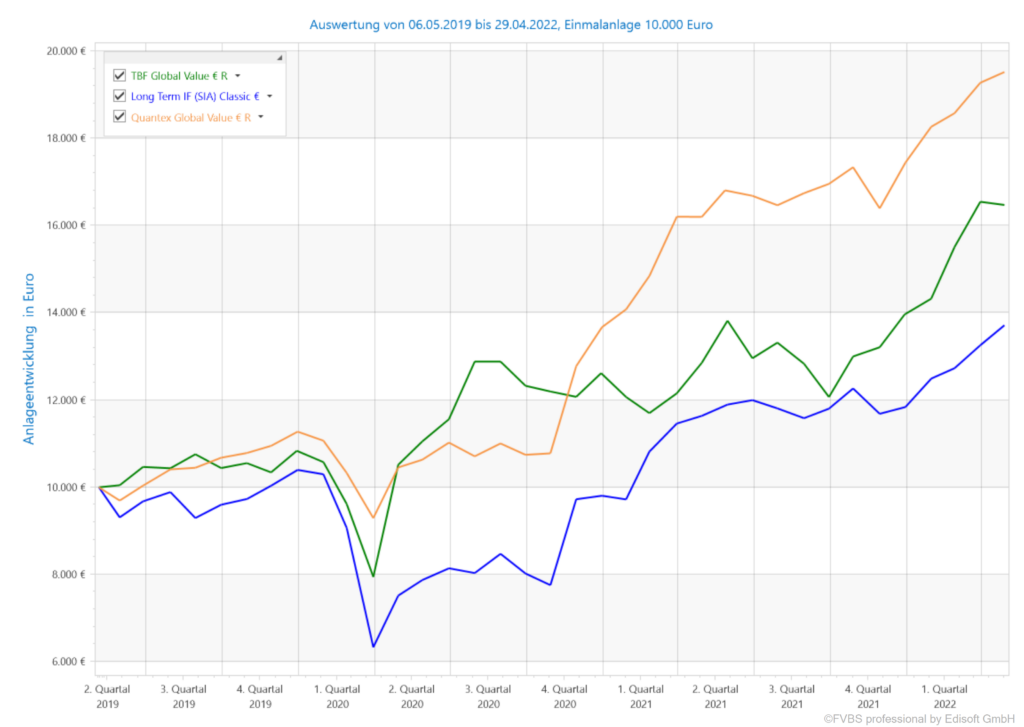

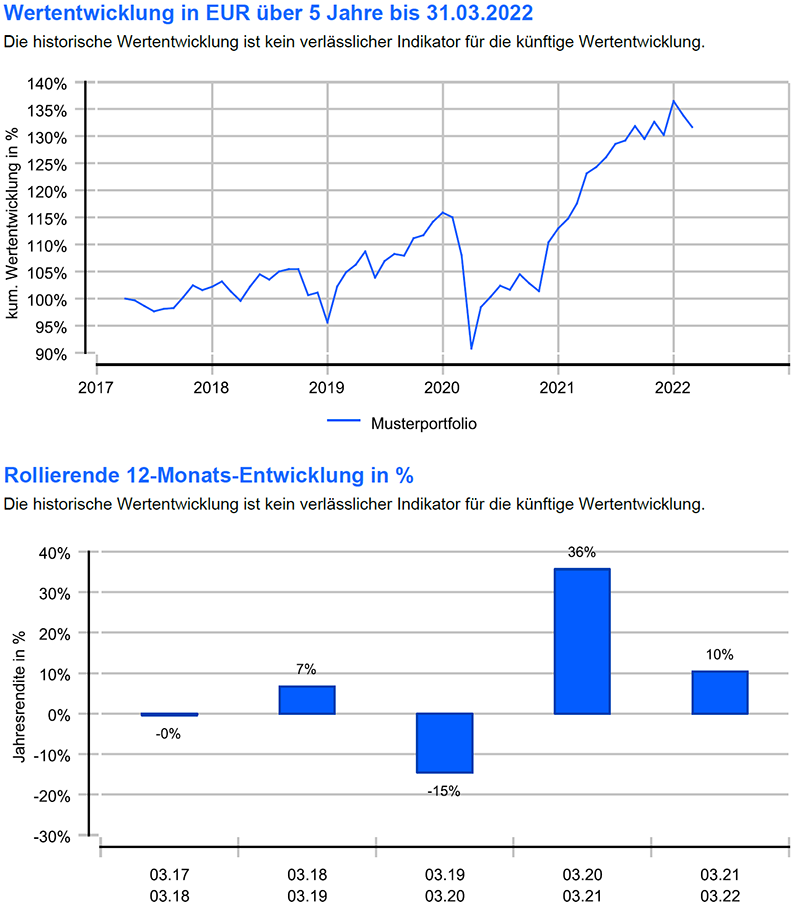

Genügt einem das nicht, sollte man rechtzeitig beginnen, ein zusätzliches Finanzpolster und Vermögen aufzubauen. Ein Fonds- oder ETF-Sparplan ist da eine gute Möglichkeit flexibel und auch mit kleinen Beiträgen den Vermögenaufbau zu beginnen. (JK)