Wer zuletzt die Presse aufschlug, rieb sich manchmal verwundert die Augen, wenn z.B. die höchst verschuldete Stadt Deutschland das beste Rating AAA erhalten hatte. Die Agentur Scope vergab vor kurzem an Berlin ein AAA-Rating. Offenbar geht man davon aus dass die restlichen 80 Millionen Bürger für die Stadt Berlin mit ihren Steuern für die Hauptstadt haften, für die Stadt die für die Brandenburger Arbeitnehmer die in die Stadt pendeln nicht einmal einen Kindergartenplatz zur Verfügung stellt.

Eine andere Agentur vergab beim Test von Riester-Renten und Rentenversicherungen an mehrere Versicherungen die Bestnote sehr gut, obwohl die Versicherungen mit einer Rendite von etwa 1,5% nicht einmal die Inflation verdienen. Mittelmaß scheint sich im Land der Tüftler und Erfinder immer mehr zu etablieren.

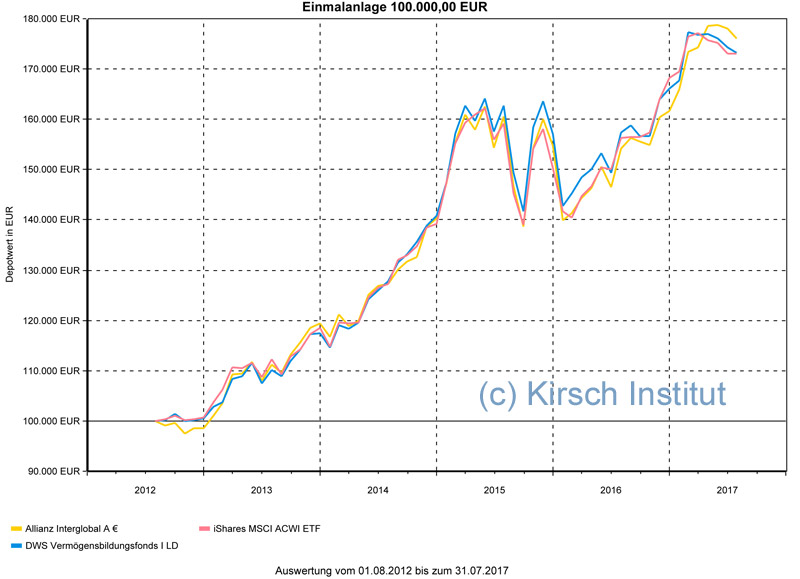

Und nun schickt sich auch Stiftung Warentest an, Mittelmaß als 1. Wahl zu empfehlen. Vor kurzem hat Finanztest sein Fondsrating erweitert und empfiehlt, anscheinend pauschal ohne weitere Qualitätsprüfung, Indexfonds als 1. Wahl. So findet sich zum Beispiel der iShares MSCI All Country World unter diesen Empfehlungen wieder, mit einer 5-Jahres-Performance von 12,4% und Maximalverlust von -14 Prozent. Am Ende findet man mit einer Durchschnittsbewertung mit 3 von 5 Punkten den ehemals sehr beliebten DWS Vermögensbildung I wieder, mit einer besseren Wertentwicklung von 12,7% und maximalen Verlust von -14 Prozent, d.h. mit leicht besseren Zahlen gibt es eine deutlich schlechtere Bewertung. Wie passt das zusammen? Noch krasser beim Allianz Interglobal, der mit 13,6% eine deutlich bessere Wertentwicklung über 5 Jahre schafft, aber dennoch nur die durchschnittliche Bewertung mit 3 Punkten bekommt. Der deutlich schlechtere o.g. erwähnte iShares ACWI bekommt hingegen die Bewertung 1. Wahl, also quasi 5 Punkte mit Sternchen, obwohl nach den Zahlen auch nur 3 Punkte real wären. Da stimmt ja wohl etwas nicht !

Hinzu kommt, dass die Indexfonds auf den MSCI World bzw. ACWI sieben Unternehmen beinhalten, die Kriegswaffen herstellen, manche stehen sogar unter Verdacht, die weltweit geächteten Streubomben herzustellen bzw. Teile dafür zu liefern. Fonds und ETF die in solche Unternehmen investieren, können unserer Meinung nach niemals 1. Wahl sein, anscheinend wurde nicht geprüft in welche Unternehmen die ETF investiert sind.

Als Fazit bleibt festzuhalten, niemals allein auf Ratings oder Sterne verlassen, sondern immer hinterfragen und die Details prüfen.