In diesen Tagen häufen sich gleich mehrere Jubiläen, vor 70 Jahren erblickte die geliebte D-Mark und die von Ludwig Erhard ausgerufene soziale Marktwirtschaft, das Fundament des deutschen Wirtschaftswunders in den Nachkriegsjahren, das Licht der Welt. Am 1. Juli feiert nun auch der Deutsche Aktienindex DAX seinen 30. Geburtstag. In seinem Geburtsjahr beendete der DAX seinen ersten Handelstag mit 1163 Punkten, heute steht er mit rund 12500 Punkten mehr als 10-mal so hoch.

Der DAX ist ein sogenannter Performance-Index, d.h. die von den Unternehmen ausgeschütteten Dividenden werden direkt reinvestiert, so dass man leicht die erzielte Rendite ermitteln kann, wenn da nicht solche Spielverderber wie Steuern, Transaktionskosten und Bankspesen wären. Vereinfacht gesagt repräsentieren die 30 größten deutschen börsennotierten Unternehmen den DAX. Die Hälfte der 1988 im DAX gestarteten Unternehmen sind noch dabei. Einige Großunternehmen wie Aldi, Bosch, Lidl, Otto oder Würth fehlen jedoch, da sie nicht an einer Börse notiert sind.

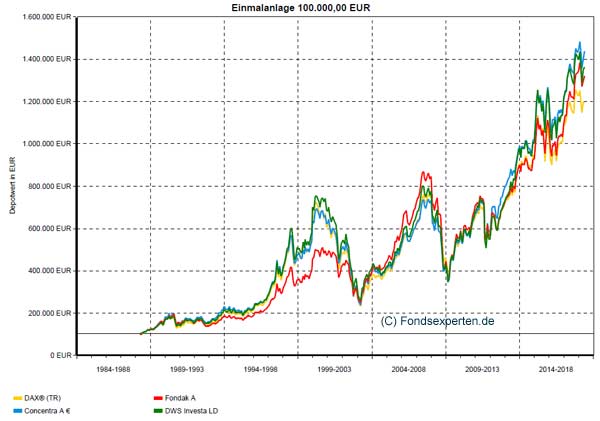

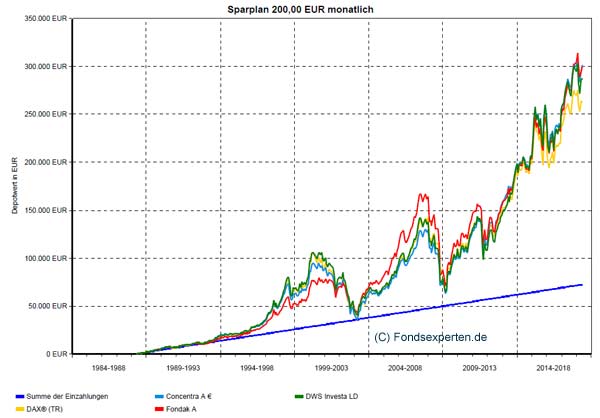

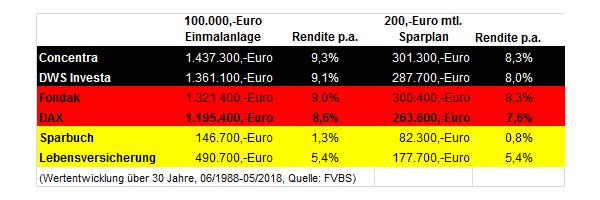

Wer vor 30 Jahren umgerechnet 100.000,-Euro in den DAX investiert hätte, könnte sich bis jetzt über 1,2Millionen Euro freuen, was einer Rendite von 8,6% p.a. entspricht. Ein Sparplan über 200,-Euro monatlich über denselben Zeitraum, hätte es bis jetzt auf 263.600,-Euro gebracht, was einer Rendite von 7,6% p.a. entspricht.

Da es vor 30 Jahren kaum möglich war zu vernünftigen Kosten in die 30 Aktien direkt zu investieren bzw. einen Aktiensparplan abzuschließen, wollen wir mal schauen wie Aktienfonds mit dem Schwerpunkt Deutschland in dieser Zeit abgeschnitten haben. Bei der Einmalanlage konnte der Concentra (damals dit/Dresdner Bank, heute Allianz Global Investors) mit 1.437.300,-Euro das beste Ergebnis erzielen, was einer Rendite von 9,3% p.a. entspricht. Auch beim Sparplan liegt der Concentra mit 301.300,-Euro und einer Rendite von 8,3% p.a. vorn.

Mit etwas weniger als beim DAX mussten sich die Sparkassen-Kunden des DekaFonds zufrieden geben, 1,1Millionen Euro bei der Einmalanlage bzw. 243.900,-Euro beim Sparplan. Das sind allerdings noch 950.000,-Euro mehr als beim weit verbreiteten Sparbuch, welches es nur auf einen Vermögensstand von 146700,-Euro brachte. Auch gegenüber einer kapitalgebundenen Lebensversicherung, eine der häufigsten Formen der Altersvorsorge, die es als Ansparplan auf lediglich 177.700,-Euro brachte, liegen Deutschlandfonds weit vorn, teilweise mit mehr als 100.000,-Euro .

Fazit: Deutsche Aktien lohnen sich langfristig. Eine vernünftige Altersvorsorge geht nur mit Aktien.

Dank Sparplänen bereits ab 25,-Euro kann jedermann langfristig bequem und günstig ein Vermögen für die spätere Altersversorgung aufbauen. (Quelle: FVBS)