Fondak – wo sich Global Player und Hidden Champions versammeln.

In diesen Tagen wird der erste deutsche Aktienfonds 75 Jahre alt. Der Fondak wurde 1950 von der ADIG, der Allgemeinen Deutschen Investmentgesellschaft, gegründet. Die ADIG wurde 1949 in München von mehreren Banken wie der Bayerischen Vereinsbank, der Bayerischen Staatsbank, Bayerischen Hypobank und Bankhaus Aufhäuser gegründet, später beteiligte sich auch die Commerzbank.

1950 wurde der Fondra (ein Mischfonds für deutsche Renten und Aktien) aufgelegt, und der Fondak, ein reiner Aktienfonds für deutsche Aktien. Ab 1965 konnte man auch Fondssparpläne abschließen und Bruchstücke an Fonds erwerben, 1994 kam der erste Geldmarktfonds. 1999 übernahm die Commerzbank die ADIG und verschmolz sie zur Cominvest.

Der dit, Deutscher Investment Trust, wurde 1955 gegründet und gehört seit vielen Jahren zur Allianz. 2009 übernahm die Allianz die Cominvest Fonds von der Commerzbank und legte sie mit dem dit zu Allianz Global Investors zusammen. So wird der Fondak heute unter dem Dach der Allianz gemanagt.

Viele Jahre lief der Fondak besser als der bekannte DAX-Index, weil der Fondak nicht nur die in die Großunternehmen investiert, sondern auch in mittlere und kleinere Unternehmen, wo sich oft auch unentdeckter Perlen, sogenannte Hidden Champion verstecken. Die letzten Jahre lief jedoch die zweite Börsenliga nur eher mäßig, was künftig somit durchaus Nachholpotential bietet und auch dem Fondak zugute kommen dürfte.

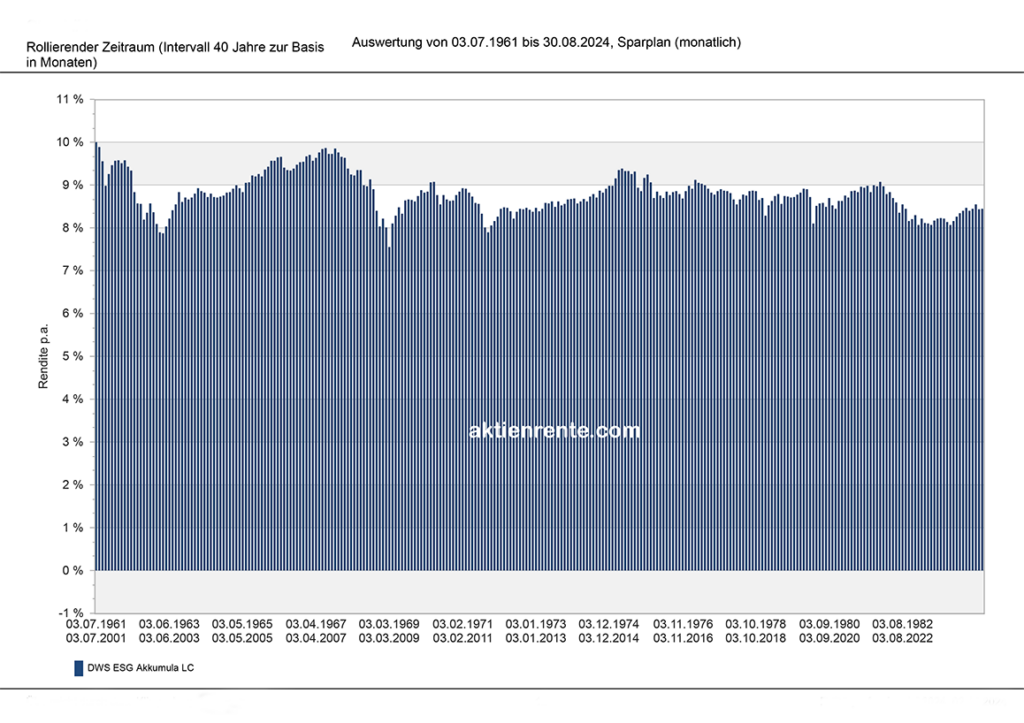

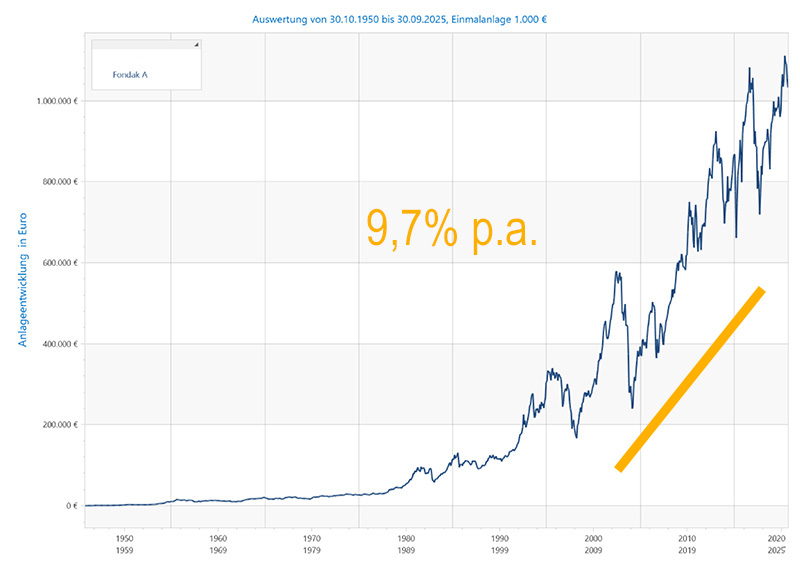

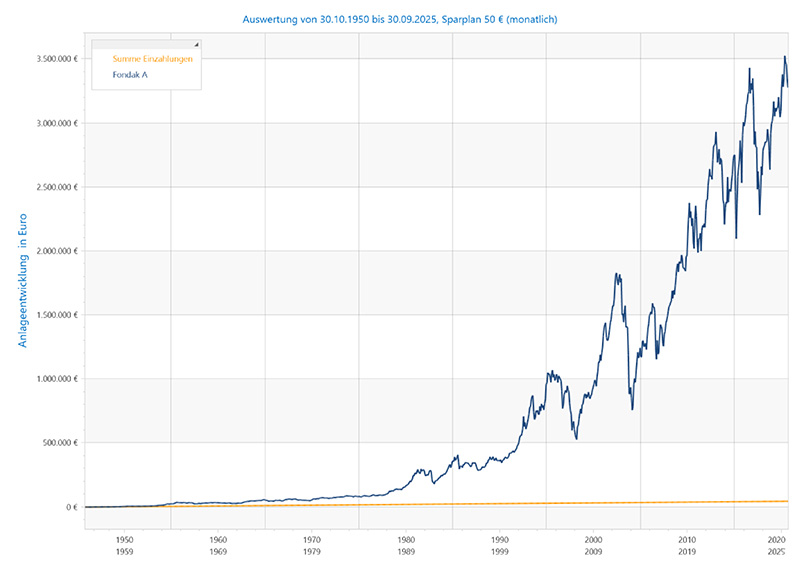

Die vergangene Wertentwicklung des Fondak ist durchaus beeindruckend. Hätte man 1950 zur Fondsgründung 1000Euro, also gut 2000 Deutsche Mark, in den Fonds angelegt, würde man heute über 1.033.166Euro verfügen können, läßt man mal Steuern und Depotgebühren außer Acht. Dies entspricht einer Wertentwicklung von 9,7% jährlich. Hätte man zum gleichen Zeitpunkt einen monatlichen Fondssparplan über 50Euro/100DM gestartet, hätte man heute unglaubliche 3.277.785Euro, bei eigenen Einzahlungen von 45.000Euro.

Das Beispiel zeigt, wie wichtig und dringend die Einführung eines in der Einzahlungsphase steuerbefreiten Altersvorsorgedepot ist, als private Vorsorge-Lösung auf die ungeklärte Rentenfrage. Aber auch ohne staatliche Förderung ist Fondssparen einfach, flexibel und lukrativ und hilft Jedermann beim Vermögensaufbau auf dem Weg zur finanziellen Freiheit oder Ruhestandsversorgung. Wer dabei Hilfe benötigt, bekommt die gerne auch bei uns.