Mehr als 150 Extra-Sparraten von bis zu 1.000 Euro warten auf die Gewinner! Außerdem entfällt das Depotführungsentgelt für 2024. Teilnehmen können alle Neukunden, die bis Ende 2024 ein FFB Fondsdepot plus eröffnen und einen Fonds-Sparplan online einrichten, der spätestens ab 15.01.2025 beginnt.

Wer noch keine so rechte Idee hat und einfach nur kurz- bis mittelfristig Geld beiseite legen möchte, damit es nicht auf dem Girokonto unverzinst versauert, fährt z.B. mit dem DWS Floating Rate Note (DWS185) ganz gut. Der DWS FRN investiert in kurzfristige Zinspapiere, so dass Sie eine Verzinsung erzielen, die sich sonst nur Großanleger untereinander offerieren und höher liegen dürfte als gängige Tagesgeld und Festgeldangebote.

Für einen mittleren bis längerfristigen Anlagehorizont bei einer ausgewogenen Chance-Risiko-Neigung bieten sich Misch- und Multi-Asset-Fonds an, wie z.B. der DRenta Ruhestandsfonds (A3D75K), ein Ethna Aktiv, oder Acatis Value Event.

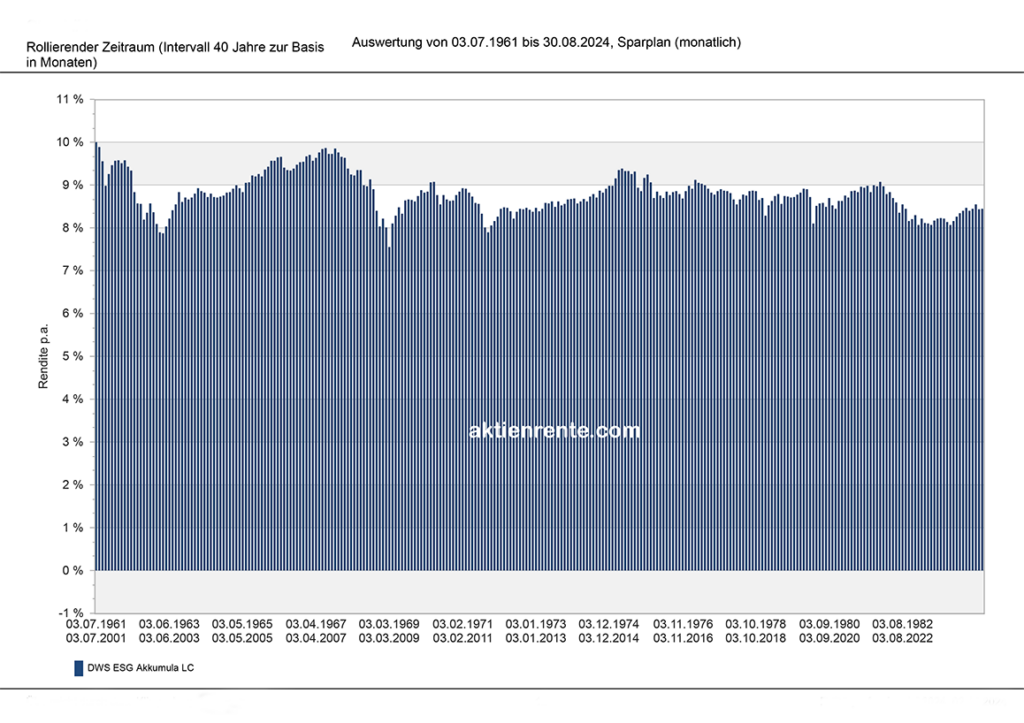

Für einen mittleren bis längerfristigen Anlagehorizont bei einer wachstumsorientierten Chance-Risiko-Neigung bieten sich globale Aktienfonds an, wie z.B. der JPMorgan Global Focus, Carmignac Investissement, oder DWS Akkumula an.

Bei einem längeren Anlagehorizont und einer höheren Chance-Risiko-Affinität kommen auch Technologie-, Themen- oder Nachhaltigkeitsfonds in Frage, wie z.B. der Fidelity Global Technology, ein DPAM Equities NEWGEM Sustainable, oder Pictet Global Environmental Opportunities.

Wer eine individuelle Anlageempfehlung oder Anlageberatung benötigt, dem helfen wir gerne weiter. Kommen Sie gern auf uns zu.

Das FFB Depot kann über uns voll digital eröffnet werden. Über uns entfallen die sonst bei Banken üblichen Ausgabeaufschläge-Kosten von bis zu 5%.

–> HIER geht es zur voll digitalen FFB Depoteröffnung <–

Ihr arbeitet hart für Euer Geld und leistet mit Euren Steuern einen wertvollen Beitrag für die Gemeinschaft. Große Herausforderungen erwarten die Gesellschaft, trotz sprudelnder Steuereinnahmen sorgt der demografische Wandel für eine angespannte Lage der öffentlichen Rentenkassen, so dass man künftig wohl nur noch eine Basisversorgung erwarten kann. Egal ob Selbständig, Beamter oder Arbeitnehmer, um einen angenehmen Ruhestand verleben zu können, ist ein zusätzlicher Vermögensaufbau für die Altersversorgung notwendig, wie es erfreulicherweise viele über das Fondssparen bereits tun.

Ihr arbeitet hart für Euer Geld und leistet mit Euren Steuern einen wertvollen Beitrag für die Gemeinschaft. Große Herausforderungen erwarten die Gesellschaft, trotz sprudelnder Steuereinnahmen sorgt der demografische Wandel für eine angespannte Lage der öffentlichen Rentenkassen, so dass man künftig wohl nur noch eine Basisversorgung erwarten kann. Egal ob Selbständig, Beamter oder Arbeitnehmer, um einen angenehmen Ruhestand verleben zu können, ist ein zusätzlicher Vermögensaufbau für die Altersversorgung notwendig, wie es erfreulicherweise viele über das Fondssparen bereits tun.