Das laufende Kalenderjahr neigt sich bereits wieder dem Ende. Zeit um sich wie jedes Jahr wieder mit seinem Depot, Altersvorsorge, Versicherungen und Steuern zu beschäftigen und ggf. Beiträge anzupassen oder überteuerte Versicherungen zu kündigen und ggf. durch günstigere zu ersetzen.

Riester:

Um keine Förderung zu verschenken solltet ihr beim Riester-Vertrag prüfen ob ihr den Mindestbeitrag von 4% des Vorjahreseinkommens (mind. 60,-Euro) eingezahlt habt. Ist dies nicht der Fall, könnt ihr bis Mitte Dezember immer noch eine einmalige Sonderzahlung auf euren Riester-Vertrag leisten, um so die volle Förderung zu erhalten.

Depot/Steuern1:

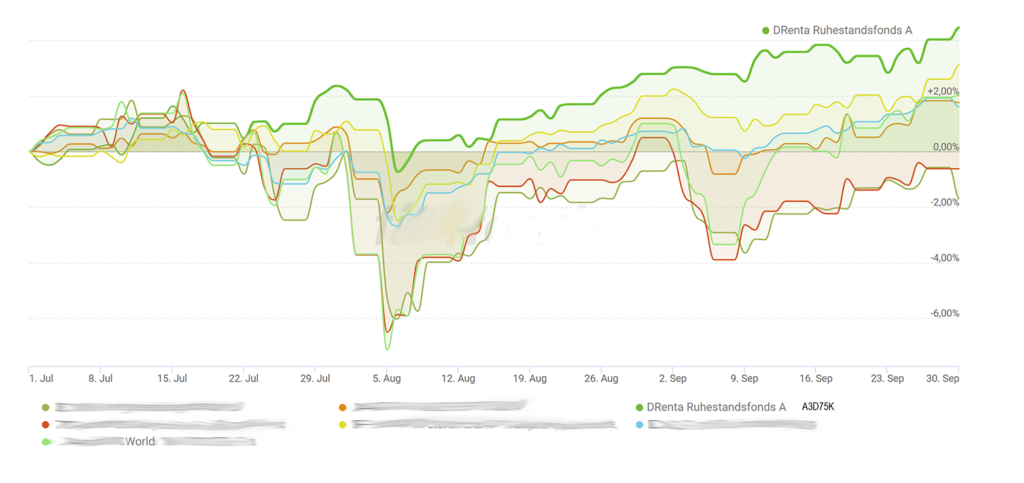

Das neue Investmentsteuergesetz führt erstmals dazu, dass eine fiktive Mindestbesteuerung für Fondsanleger eingeführt wird. Am 2. Januar 2019 gelten die im Rahmen der Vorabpauschale ermittelten Erträge als zugeflossen. Die Vorabpauschale beträgt 70 Prozent des jährlichen Basiszinses der Bundesbank (0,87%) multipliziert mit dem Wert des Rücknahmepreises (NAV) des Fondsanteils zum Jahresbeginn 2018. Sie ist begrenzt auf die positive Wertsteigerung des Fonds zuzüglich Ausschüttung. Aufgrund des schwachen Börsenherbst dürfte für viele Fonds aber gar keine Vorabpauschale anfallen. Es empfiehlt sich in diesem Zusammenhang den Freistellungsauftrag zu überprüfen und ggf. anzupassen. Je nach Depotbank wird die Abgeltungssteuer auf die Vorabpauschale entweder durch Fondsanteilsverkauf, durch Belastung des Verrechnungskonto oder des externen Referenzkontos abgeführt.

Depot/Steuern2:

Wer mehrere Depots bei verschiedenen Depotbanken besitzt und auf einem größere Verluste angehäuft hat, auf anderen Gewinne, kann diese im Rahmen der Steuererklärung verrechnen lassen und somit zeitnah Steuern zurückholen. Dazu muss bei der Bank, bei der Verluste angefallen sind, bis zum 15. Dezember eine Verlustbescheinigung eingeholt werden, anschließend wird der Verlusttopf wieder auf Null gestellt, deshalb die Bescheinigung nur anfordern wenn tatsächlich eine Verrechnung vorgenommen werden soll. Wird trotz Verlustes keine Verlustbescheinigung eingeholt, sind diese Verluste steuerlich nicht verloren, sie werden automatisch von der Bank in Folgejahre vorgetragen und mit künftigen Erträgen verrechnet. Dies soll nur kurz die Systematik aufzeigen, für Detailfragen bitte an den steuerlichen Ansprechpartner wenden.

Steuergeschenk:

Von der Steuerseite gibt es auch gute Nachrichten. Gut verdienende Selbständige, Beamte und Arbeitnehmer können mit Hilfe von Fonds auch steuerlich absetzbare Altersvorsorge betreiben, ohne dass die Rendite durch teure Garantien oder Versicherungsmantel geschmälert wird. So können über eine zertifizierte Basis-Rente ausgezeichnete Fonds wie der weltweit anlegende DWS Akkumula, der auf Dividendentitel spezialisierte beliebte DWS Top Dividend, oder der ausgewogene Multi-Asset-Mischfonds DWS Concept Kaldemorgen so einfach wie ein Fondssparplan angespart werden. Derzeit kann der Sparbeitrag zu 86% steuerlich geltend gemacht werden, maximal 23712,-Euro (Verheiratete das Doppelte) steuerlich begünstigt für das Alter zurückgelegt werden. Bei einem Grenzsteuersatz von 42% kommt so ein „Steuergeschenk“ von rund 8500,-Euro heraus. Gerne ermitteln wir euren persönlichen Fördervorteil, kommt einfach auf uns zu komfortrente@fonds4you.de

Depotkosten sparen:

Die europäische Regulierung hat die Banken und Finanzdienstleister vor große Herausforderungen gestellt und hohe Kosten in der IT verursacht. Einige Depotbanken haben deshalb ihre Kosten- und Preisverzeichnisse überarbeitet. In der Regel spart ihr Kosten wenn ihr die Depots auf Onlineführung umstellt und das elektronische Postfach nutzt. Die Depotkosten für Offline-Depots und papierhafte Orders sind hingegen häufig gestiegen.