Vom Reitwagen zum selbstfahrenden Auto.

Die starken Kursgewinne der letzten Wochen, haben Deutschlands wertvollste Automobilmarke Mercedes Benz zu einem der größten Portfoliowerte im DRenta Ruhestandsfonds (A3D75K) anwachsen lassen.

Die gemeinsame Erfolgsgeschichte begann vor rund 100 Jahren. Doch schon zuvor tüftelten Carl Benz, Gottlieb Daimler und Wilhelm Maybach an ihrem Traum von einem Gas-Motor und Automobil.

Carl Benz meldet 1886 sein „Fahrzeug mit Gasmotorenbetrieb“ beim Kaiserlichen Patentamt zum Patent an, mit dem 1888 seine Frau Bertha die weltberühmte Jungfernfahrt von Mannheim nach Pforzheim unternahm. Bereits 1884 hatten Daimler und Maybach einen Gas-Motor, auch „Standuhr“ genannt, entwickelt und bauten ihn in einen Fahrradrahmen ein und meldeten 1885 den „Daimler-Reitwagen“ , quasi das erste Motorrad, zum Patent an. Die erste planmäßige Omnibuslinie mit einem Benz-Omnibus startet im Frühjahr 1895 und fährt die Streck Siegen – Netphen – Deuz. Die ersten Daimler Lastkraftwagen mit 4PS und 1500kg Nutzlast wurden im Herbst 1896 nach London exportiert.

Durch Zeitungsartikel wurde der in Leipzig geborene und in Nizza wohnende Autoverrückte Emil Jellinek auf Daimler aufmerksam und bestellte mehrere Fahrzeuge. Diese waren ihm zu langsam und er forderte schnellere. Im Herbst 1898 erhielt Jellinek die ersten Vierzylinder-Autos mit 8PS und 40 km/h Höchstgeschwindigkeit. Jellinek startete erfolgreich unter dem Pseudonym Mercedes, dem Namen seiner Tochter, bei verschiedenen Rennveranstaltungen. Im Frühjahr 1900 wird Mercedes auch zur offiziellen Produktbezeichnung. Die von Wilhelm Maybach gebauten Fahrzeuge erzielen zahlreiche Rennerfolge und werden weltberühmt. 1924 kommt es zur Kooperation zwischen Daimler und Benz, die später in einem Zusammenschluß mündet. Die zwischenzeitliche mißlungene Fusion mit Chrysler Ende der 90er wurde wenige Jahre später wieder aufgelöst.

Zusammen mit dem schweizer Uhrenmagnaten Nicolas Hayek (Swatch) entwickelte man ein kleines Fahrzeug für die urbane Mobilität, der Smart konnte jedoch nie die erhofften Stückzahlen erreichen und wird heute nur noch als reines Elektrofahrzeug angeboten, was ursprünglich auch Hayeks Intention war, aber vor über 30 Jahren noch nicht vernünftig darstellbar war. Großer Ansporn ist der harte Wettbewerb mit dem bayrischen Dauerrivalen BMW, den Daimler vor über 60 übernehmen wollte, aber letztlich mißlang, nachdem der weiße Ritter Herbert Quandt BMW übernahm und erfolgreich sanierte. Vor wenigen Jahren fanden beide Konzerne doch zueinander und gründeten einen gemeinsamen Mobilitätsdienstleister ShareNow, der inzwischen an den Fiat-Konzern Stellantis verkauft wurde.

Auf der ganzen Welt fahren heute Staatsmänner und erfolgreiche Geschäftsleute Fahrzeuge mit dem Stern, der Silberpfeil ist im Rennsport eine Legende und mehrfacher Formel 1 Weltmeister. Die Luxusfahrzeuge sind seit vielen Jahren ein Traum für viele Autofahrer. Innovationen treiben den Autohersteller an, die Herausforderungen der Zukunft weiter gut zu meistern. Neben moderner Antriebstechniken steht auch das autonome Fahren und die Vernetzung und Assistenzsysteme im Fokus. Das Unternehmen ist ein zuverlässiger und einer der größten Dividendenzahler im Deutschen Aktienindex.

Fetter Kupon vom Elektronikriesen.

Vor wenigen Tagen konnten der DRenta Ruhestandsfonds den Kupon für ein Zinspapier eines bekannten Elektronikriesen vereinnahmen. Obwohl das Unternehmen über eine Netto-Liquidität verfügt, wird ein hoher Zinskupon gezahlt, der deutlich über den gängigen Tagesgeld- und Festzinsangeboten liegt.

Das einst in einer Garage gegründete Unternehmen ist zwar erst knapp 50 Jahre alt, gehört aber heute zu den bekanntesten und wertvollsten. Den ersten Aufschwung erlebte es durch Personalcomputer, die erstmals durch eine Maus und eine grafische Benutzeroberfläche bedient werden konnten. Steve Wozniak war der Tüftler und Steve Jobs der Visionär im Unternehmen, später kam mit Sculey ein Marketinggenie hinzu.

Bei Grafikern und Medienschaffenden konnte sich der Macintosh eine gute Marktstellung erarbeiten. Anfang der 90er kam ein digitaler Notizblock hinzu, der Computerbereich schwächelte jedoch zunehmends, so dass Steve Jobs nach einer Schaffenspause in das Unternehmen zurückkehrte und mit seinem Ehrgeiz dem Unternehmen den zweiten Frühling bescherte und das Fundament für den heutigen Erfolg legte. Interessanterweise half dem Unternehmen auch die Kooperation mit einem großen Konkurrenten aus der Krise.

Die Wende brachten Programme zur Bearbeitung von Videos und Musik am Rechner. Das MP3-Format wurde zwar am Fraunhofer Institut erfunden, doch Jobs Unternehmen brachte den wohl erfolgreichsten tragbaren MP3-Player namens iPod heraus und schaffte es, MP3, das anfangs durch Raubkopien in der Musikindustrie umstritten war, zu kommerzialisieren und kreierte einen digitalen Musikladen namens iTunes. Das Produktangebot wurde erweitert und es wurde vor allem großer Wert auf Design und Funktionalität gelegt.

Der absolute Durchbruch gelang dann mit dem Smartphone, das heute gut die Hälfte des Unternehmensumsatzes ausmacht, und durch wiederkehrende Aboeinnahmen weiter überdurchschnittliches Wachstum verspricht.

#Aktie #Dividende #Zins #Geldanlage #Festgeld #Tagesgeld #Anleihe #Rente #Apple #Microsoft #Ruhestand #Fonds #ETF #Altersvorsorge #finanzielleFreiheit #Vermögensaufbau #Versicherung #Smartphone #iPhone #MP3 #Fraunhofer #Computer #PC #cloud #Design #Mac #Video #Musik Foto Adobe Stock Pokrovsky

Lohnt sich die Riester-Rente ? Blick auf einen real existierenden Vertrag.

Seit Jahren ist eine Riester-Reform im Gespräch, aber die Politik tut nichts. Dies liegt daran, dass die Einen die Riester-Rente punktuell verbessern und attraktiver für die Sparer machen möchten, während Andere Riester ganz abschaffen möchten und durch eine staatliche Zwangs-Zusatzrente ersetzen möchten, was für Arbeitnehmer weniger Geld in der Lohntüte bedeuten würde.

Aus dieser staatlichen Zwangsrenten-Fraktion kam vor einigen Wochen dann auch eine Untersuchung, die der Riester-Rente mangelnde Attraktivität vorwarf. Die Untersuchung strotzt jedoch vor mangelnder Objektivität, denn es waren anscheinend nur ein paar Versicherungen in den Test einbezogen worden, dabei gibt es ja auch noch attraktivere Möglichkeiten wie Riester-Fondssparpläne.

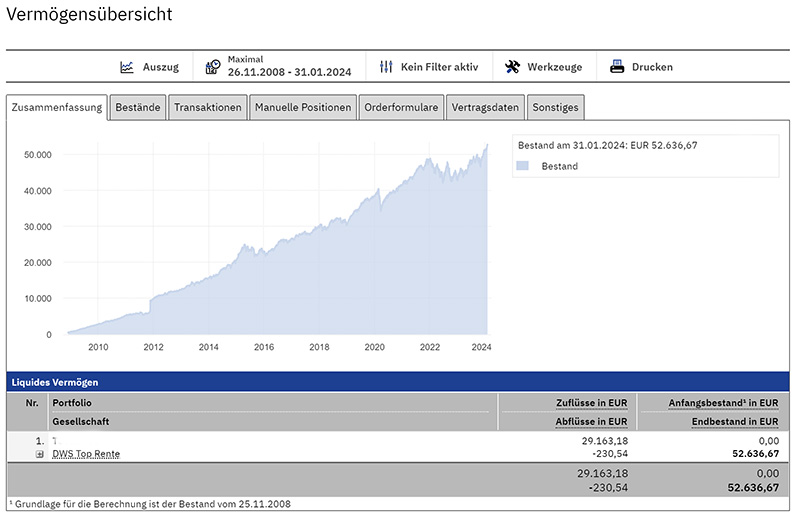

Die Entwicklung eines echten existierenden Riester-Fondssparplanes ist in der Grafik dargestellt. Eingezahlt wurden rund 29000Euro, der aktuelle Stand Ende Januar 2024 beträgt fast 53000Euro.

Fazit: Riester-Fondssparpläne haben sich über einen längeren Zeitraum gut entwickelt.

Der Haken: Aktuell können keine Riester-Fondssparpläne mehr abgeschlossen werden, und ohne eine Riester-Reform wird sich daran auch nichts ändern, da es die Bürokratie und Fußangeln für die Fondsanbieter unattraktiv macht.

#Altersvorsorge #Riester #Rente #Fonds #ETF #Ruhestand #Aktienfonds #Versicherung #Sparplan #Politik #Aktienrente #Fondsrente #Test #Finanzwende #Verbraucherschutz #Geld #Extrarente #Bürgerrente #Deutschlandrente

Gutes erstes Quartal des DRenta Ruhestandsfonds.

Im ersten Vierteljahr seit Auflage konnte der Fondspreis, obwohl noch im Aufbau befindlich, von 250,00Euro auf 262,08Euro gesteigert werden und liegt damit über den Erwartungen.

Größter Dividendenwert im Portfolio ist derzeit ein großer Medizintechnikhersteller. Die Firma wurde 1949 in Minneapolis in einer Garage gegründet, um anfangs medizinische Geräte des benachbarten Krankenhauses zu warten und zu reparieren.

Ein Stromausfall in der Klinik führte letztlich zur Entwicklung des ersten batteriebetriebenen und tragbaren Herzschrittmachers. Heute ist die Firma Weltmarktführer bei den Herzschrittmachern und bietet zahlreiche Lösungen zur Behandlung der sogenannten Zivilisationserkrankungen wie Herzschwäche, Bluthochdruck, Diabetes oder Parkinson an. Die Menschen in den Industrieländern werden immer älter und sind damit immer häufiger davon betroffen.

Die Produkte des Unternehmens können somit helfen, die Lebensqualität der Menschen zu verbessern. Die Dividende wurde kontinuierlich erhöht und hat sich in den letzten zehn Jahren mehr als verdoppelt.

Den DRenta Ruhestandsfonds kann über uns oder freie Vermittler erworben werden.

#Aktie #Fonds #ETF #Dividende #Zinsen #Altersvorsorge #Ruhestand #Rente #Stiftungsfonds #Unternehmer #Gesundheit #Wohlstand #Medizin #Bluthochdruck #Herzschwäche #Herzschrittmacher #Schlaganfall #Diabetes #Parkinson #Volkskrankheit #Lebensqualität DE000A3D75K9 DE000A3D75M5 Bild: Adobe Stocks Christian Schwier

DRenta Ruhestandsfonds erreicht neues Hoch.

Einen großen Beitrag dazu hat ein bekanntes Luxus- und Champagner-Unternehmen geleistet, das aufgrund überraschend guter Zahlen an einem Tag ungewöhnliche 12% Kursgewinne erreicht hat.

Die Wurzeln des Unternehmens reichen bis in das Jahr 1593 zurück, als die Familie Sauvage ihr erstes Chateau mit Weingut erwarb und ausbaute. Heute kosten einzelne Flaschen des edelsüßen Weines 200 Euro und mehr.

Etwas günstiger sind die des 1729 gegründeten Champagner-Hauses Ruinart produzierten Champagnerflaschen. 1765 wurde das Cognac-Handelshaus von einem irischen Offizier gegründet, bereits im 19. Jahrhundert wurden die Cognacs in die ganze Welt verschifft.

Die Luxussparte wurde 1854 in Paris gegründet, die zunächst durch exklusive Koffer und Reisegepäck bekannt wurde, und heutzutage begehrte hochpreisige Bekleidung, Schuhe, Schmuck und Parfüm im Sortiment hat, welches in mehr als 1200 Boutiquen angeboten wird. Audrey Hepburn war die erste Parfüm-Botschafterin. Ergänzt wird das Sortiment durch die Luxus-Uhren-Sparte, die sich auch im Rennsport stark engagiert.

Das Unternehmen profitiert vom zunehmenden Wohlstand in den Industrieländern, sowie wachsender Nachfrage in den Schwellenländern nach Luxusgütern. Seit Jahren zahlt man eine stetig steigende Dividende und passt so gut zum DRenta Ruhestandsfonds.

Über uns ist der DRenta Ruhestandsfonds ohne Ausgabeaufschlag erhältlich.

#Aktie #Fonds #ETF #Dividende #Zinsen #Altersvorsorge #Ruhestand #Rente #Unternehmer #Luxus #Champagner #Wein #Genuss #Wohlstand #Handtasche #Cognac #Schmuck #Parfüm #Hepburn DE000A3D75K9 DE000A3D75M5 Bild Adobe Stock Anneleven

Fondsneuaufnahme in die Senator Fondofolios.

Mit der Aufnahme des Acatis IfK Value Renten in die Senator Fondofolios wurde der festverzinsliche Bereich gestärkt. Selbst in der vergangenen Niedrigzinsphase schaffte es der Fonds, mehr als 4% an Erträgen auszuschütten. Der Fondsmanager Martin Wilhelm vom Institut für Kapitalmarkt wählt die festverzinslichen Unternehmensanleihen nach dem Value-Prinzip aus. Man setzt auf eine Unterbewertung der Bonds und einen attraktiven Zins-Kupon.

In unsere Senator Fondofolios kann bequem online investiert werden. Je nach Geschmack und Zielen stehen ertrags-, wachstums-, oder chancenorientierte Strategien zur Auswahl.

Mit nur wenigen Klicks führt der digitale Anlageassistenten zum richtigen Portfolio.

Einfach mal hier ausprobieren –> Klick zum Robo-Advisor

40 jähriges Jubiläum des AB International Health Care Fonds.

Auch wenn sich Investmentfonds immer mehr in Deutschland etablieren, ein 40 jähriges Jubiläum ist immer noch etwas Besonderes.

Seit Juli 1983 gibt es nun den AB International Health Care Fonds, der es inzwischen auf ein stattliches Gewicht von über 3 Milliarden Dollar bringt und seit Auflage eine Rendite von über 8% p.a. erzielt hat.

Seit 30 Jahren ist der Fondsmanager John Fogarty dabei. Der Fonds profitiert davon, dass die Weltbevölkerung immer weiter wächst und durchschnittlich immer älter wird und deshalb mehr Gesundheitsdienstleistungen nachfragt.

Das Gesundheitswesen ist einerseits ein defensives #Investment, aber anderseits auch dynamisch und innovativ. Immer mehr halten auch Digitalisierung, künstliche Intelligenz und Roboter Einzug und die Biotechnologie revolutioniert die Behandlung zahlreicher Krankheiten. Zwei der derzeit größten Positionen, Novo Nordisk, Eli Lilly, beschäftigen sich mit der Behandlung von Volkskrankheiten wie Diabetes und Adipositas.

Interessant, auch Unternehmen, die sich der Tiermedizin verschrieben haben, sind im Portfolio zu finden. Wir finden, ein Fondskonzept das auch in den nächsten Jahrzehnten gut funktionieren dürfte.

Hohe Zinsen von ältester US Bank

Die Bank of New York BNY ist deutschen Fondsanlegern bisher nicht so bekannt, obwohl BNY bereits 1784 von Alexander Hamilton, einem der Gründerväter der Vereinigten Staaten, gegründet wurde und damit die älteste US Bank ist und 1792 als erstes Unternehmen an der New Yorker Börse gelistet wurde.

BNY besitzt mehre Fondsboutiquen, von denen deutschen Anlegern am ehesten noch Newton und Mellon geläufig sein dürften, dabei hat BNY auch eine sehr große Expertise im wiederentdeckten festverzinslichen Bereich.

Zusammen mit dem Investmentteam von Insight um den gebürtigen Deutschen Uli Gerhard wird seit 2008 erfolgreich die Global-shortet High Yield Bond Strategie praktiziert, die deutschen Anlegern über den Fonds BNY Mellon Global Short Dated High Yield Bond zugänglich ist.

Ziel ist es durch Investitionen in kurz laufende Hochzins-Anleihen einen überdurchschnittlichen Ertrag zu erzielen. Die durchschnittliche Laufzeit im Portfolio beträgt derzeit 2,0 Jahre, die durchschnittliche Rendite erstaunliche 9,5% p.a.. Wir finden damit ist der BNY Hochzinsfonds eine gute Alternative in Zeiten hoher Inflation und unbefriedigender Festgeldzinsen.

Der Fonds kann über uns ohne Ausgabeaufschlag erworben werden.

Miteigentümer an Gewinnmaschinen,

dies ist das Ziel des Fondsmanagers Dominikus Wagner des Wagner & Florack Unternehmerfonds.

Man investiert in Qualitätsunternehmen, die über ein robustes Geschäftsmodell, einen tiefen Burggraben, starke Marktposition und eine signifikante Preissetzungsmacht besitzen, was gerade in Inflationszeiten ein großer Vorteil ist. Außerdem sollen die Unternehmen über eine makellose Bilanz verfügen und eine hohe Kapitalverzinsung erzielen, besonderen Wert legt das Fondsmanagement auf den freien Cash Flow.

So findet man im Portfolio das Whoiswho der Markenhersteller, die in jeder Konjunkturphase nachgefragt werden, wie Zahnpastahersteller, Waschmittelproduzenten, Lebensmittelproduzenten, sowie verläßlich wachsende Technologiefirmen, allesamt Werte mit denen man langfristig gut schlafen kann. Procter & Gamble, Apple und Nestle sind drei Beispiele aus dem aktuellen Portfolio.

Der Fonds ist über uns ohne Ausgabeaufschlag erhältlich.