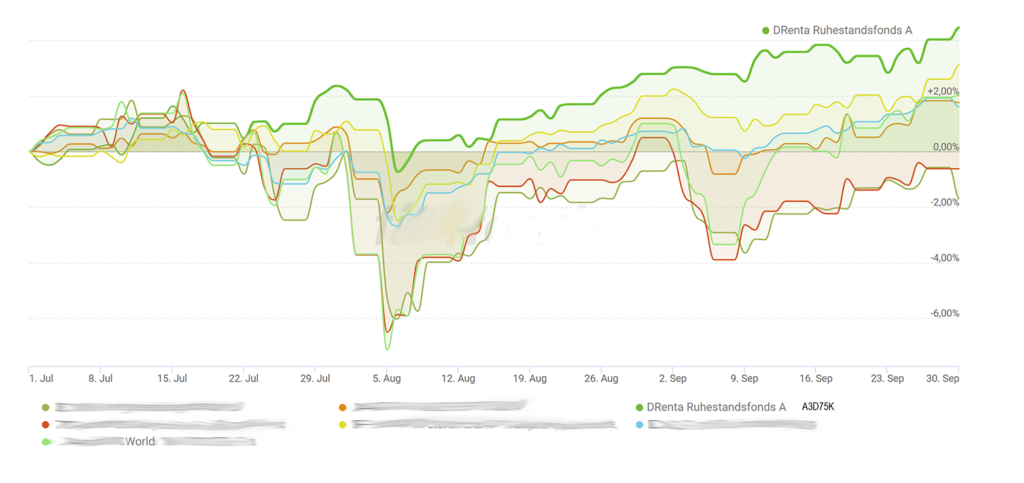

Im dritten Quartal erzielte der DRenta Ruhestandsfonds eine bessere Wertentwicklung als die Börsenlieblinge Nvidia oder Microsoft. Auch der Welt-Aktienindex konnte geschlagen werden wie auch zahlreiche bekanntere Fondsgiganten.

Es zeigt sich, dass eine breitere Streuung auf mehrere Anlageklassen wie Aktien, festverzinsliche Wertpapiere, Infrastruktur und Immobilien eine gleichmäßigere Wertentwicklung ermöglicht, während Technologiewerte kurzfristig unter hohen Schwankungen große Gewinne versprechen, aber auch größere Verluste möglich sind.

Wer sich bei der #Vermögensanlage eine gleichmäßigere Wertentwicklung und geringere Schwankungen wünscht, der fährt mit dem DRenta Ruhestandsfonds recht gut.

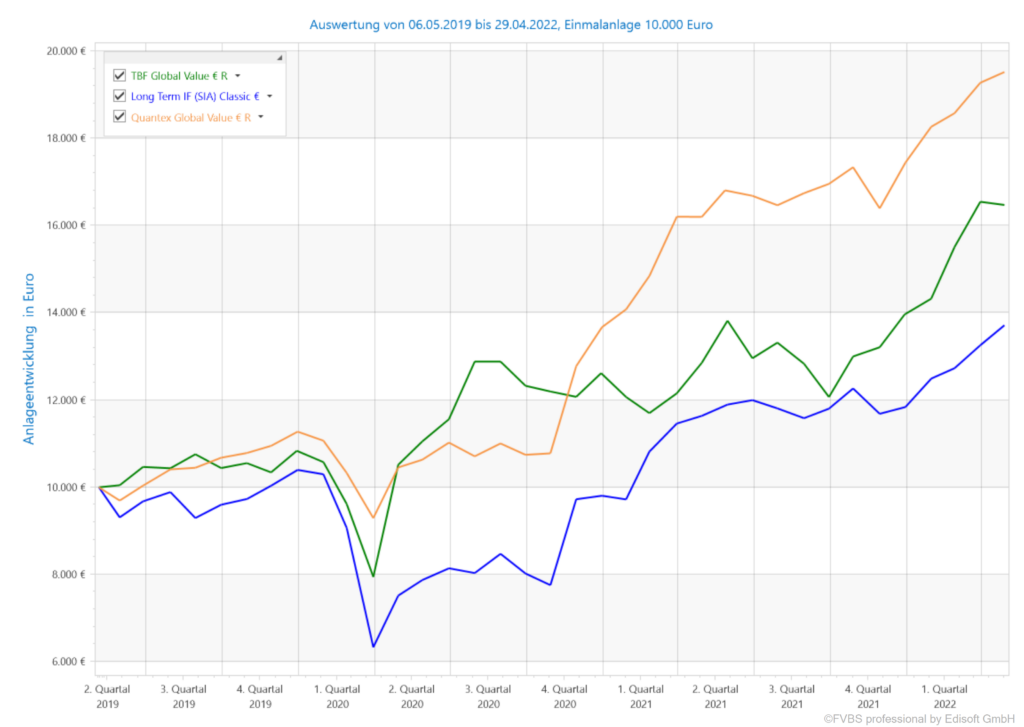

Vor einem Fondstausch sollte man die steuerlichen Gegebenheiten im Blick haben. Vor 2009 erworbene Fondsanteile genießen Bestandsschutz, solange die Wertentwicklung stimmt, sollte man diese Anteile behalten. Für ab 2009 angeschaffte Fondsanteile gibt es keinen Bestandsschutz, hier werden Kursgewinne mit der Abgeltungsteuer belastet, Kursverluste mindern hingegen die Kapitalerträge und führen ggf. zur Erstattung bereits gezahlter Abgeltungsteuer. Jährlich kann ein Freistellungsbetrag von 1000Euro bzw. 2000Euro für Verheiratete in Anspruch genommen werden und über Konten und Depots beliebig aufgeteilt werden.

Als besonderes Bonbon bieten wir Allen, die bis zum 30.11.2024 in den DRenta Ruhestandsfonds investieren, oder einen Sparplan beginnen, an die Depotgebühr rückwirkend für 2024 zu erstatten als auch für die Folgejahre, solange der DRenta Ruhestandsfonds im Depot gehalten wird.

Die WKN für Anteilslasse A lautet A3D75K, bzw. für Anteilsklasse B A3D75M. Der DRenta Ruhestandsfonds ist bei Fondsbanken wie der FFB, Fondsdepotbank, ebase / FNZ und Direktbanken wie der Comdirect über uns ohne Ausgabeaufschlag erhältlich.